Umsatzsteuerliche Änderungen 2023

Neben kleineren Änderungen im Bereich der Umsatzsteuer gilt das Hauptaugenmerk der Neuregelung des innergemeinschaftlichen Dreiecksgeschäfts ab 2023.

Dreiecksgeschäfte nun auch für vier Beteiligte

Die Anwendung der Vereinfachungsregelung für innergemeinschaftliche Dreiecksgeschäfte erfährt ab 1.1.2023 eine Erweiterung. Damit eröffnen sich mehr Gestaltungsspielräume für Reihengeschäfte, bei denen unter bestimmten Voraussetzungen Registrierungs- und Meldepflichten im Bestimmungsland vermieden werden können.

In der einfachsten (und bis 31.12.2022 einzig zulässigen) Form liegt dann ein ig Dreiecksgeschäft vor, wenn drei Unternehmer in drei verschiedenen Mitgliedstaaten über einen Gegenstand Umsatzgeschäfte abschließen, wobei dieser Gegenstand unmittelbar vom ersten Lieferer an den letzten Abnehmer (= Empfänger) gelangt. Der mittlere Unternehmer wird als Erwerber bezeichnet. Voraussetzung ist, dass der Erwerber keinen Sitz / Wohnsitz im Empfangsstaat hat, wobei das Vorliegen einer UID-Nummer im Empfangsstaat unschädlich ist, insoweit diese UID-Nummer nicht für dieses Geschäft verwendet wird. Es ist auch unschädlich, sollte der Erwerber im Abgangsstaat ansässig sein, aber für das vorliegende Dreiecksgeschäft die UID-Nummer eines anderen Mitgliedstaates verwenden.

Um die Vereinfachung anwenden zu können, muss der Gegenstand vom Lieferer / Erwerber zum Empfänger befördert oder versendet werden. Eine Abholung durch den Empfänger ist nicht zulässig. Der Erwerber hat eine Rechnung auszustellen, die ausdrücklich auf das Vorliegen eines ig Dreiecksgeschäftes und den Übergang der Steuerschuld auf den Empfänger hinweist sowie die UID-Nummern des Erwerbers und des Empfängers enthält. Weiters ist eine Zusammenfassende Meldung (ZM) abzugeben.

Die Vereinfachung liegt darin, dass die umsatzsteuerliche Registrierung des Erwerbers im Emp-fangsstaat vermieden wird, da der ig Erwerb des Erwerbers steuerfrei ist und die Steuerschuld für die lokale Lieferung im Empfangsstaat auf den Empfänger übergeht. Der fiktive ig Erwerb im Staat des Erwerbers (aufgrund der verwendeten UID-Nr dieses Mitgliedstaates) gilt als besteuert.

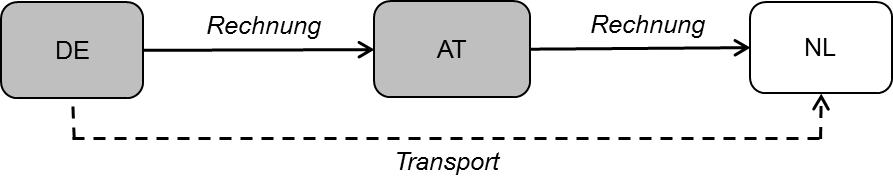

Beispiel: Lieferung DE an AT erfolgt durch DE (bewegte Lieferung). Der ig Erwerb des AT (=Erwerber) ist in NL steuerfrei. Die Lieferung AT an NL gilt als ruhende Lieferung, welche umsatzsteuerbar im Bestimmungsland ist, jedoch die Steuerschuld auf NL übergeht. Dh es ist keine Registrierung des AT in den Niederlanden notwendig. Der fiktive ig Erwerb des AT in Österreich gilt als besteuert.

DE = Lieferer, AT = Erwerber, NL = Empfänger

Ab 1.1.2023 gilt die Vereinfachungsregel für Dreiecksgeschäfte auch innerhalb von Reihengeschäften mit mehr als drei Beteiligten. Eine begriffliche Änderung betrifft den Empfänger, der nun als Abnehmer bezeichnet wird. Allerdings kann immer nur einer der am Reihengeschäft Beteiligten die Vereinfachung für sich beanspruchen. Dies ist jener Unternehmer in der Reihe, der den ig Erwerb im Bestimmungsland tätigt, also der Empfänger der bewegten Lieferung ist (= Erwerber). Die formellen Voraussetzungen ändern sich nicht.

HINWEIS: Fraglich bleibt, ob die neue erweiterte Definition der Dreiecksgeschäftes auch dann gilt, wenn der Erwerber unter österreichischer UID-Nummer auftritt und der Gegenstand in ein anderes Bestimmungsland geliefert wird. In diesen Fällen ist (auch) die Rechtslage im Bestimmungsland entscheidend dafür, ob ein Dreiecksgeschäft vorliegt oder misslingt. Sollten berechtigte Zweifel bestehen, ob die Steuerbehörden des Empfangsstaates das Vorliegen eines Dreiecksgeschäftes akzeptieren, empfiehlt es sich, bereits von vorneherein darauf zu verzichten, da neben dem zusätzlichen administrativen Aufwand auch Strafen dieser Steuerbehörden zu erwarten sind.

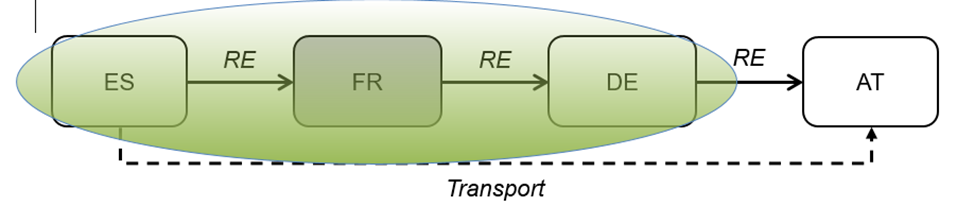

Beispiel: mit vier Beteiligten und einer Abtrennung zwischen den ersten drei Beteiligten:

AT (Österreich) bestellt bei DE (Deutschland) dort nicht vorrätige Werkzeugteile. DE gibt Bestel-lung weiter an FR (Frankreich). FR hat die Werkzeugteile nicht auf Lager, bestellt sie bei ES (Spanien) und befördert sie an AT. Jeder Unternehmer tritt mit der UID-Nr seines Landes auf, nur DE verwendet eine österreichischen UID-Nr.

Lösung: Lieferung ES an FR: die bewegte Lieferung findet zwischen ES und FR statt. FR ist der Erwerber und kann die ig Dreiecksgeschäftsregelung in Anspruch nehmen. Es liegt ein ig Erwerb des FR in Österreich vor, der steuerfrei ist, und weiters ein fiktiver ig Erwerb in Frankreich, der als besteuert gilt. FR muss den Rechnungslegungs- und Meldevorschriften in FR nachkommen.

Lieferung FR an DE: ruhende Lieferung in Österreich, Übergang der Steuerschuld auf DE.

Lieferung von DE an AT: ruhende Lieferung in Österreich, steuerpflichtig in Österreich.

ES = Lieferer, FR = Erwerber, DE = Abnehmer, AT = Empfänger

TIPP: Sollten Sie planen, bisherige Reihengeschäfte unter Anwendung der Vereinfachungsregel für ig Dreiecksgeschäfte neu zu gestalten, ersuchen wir um rechtzeitige Kontaktaufnahme mit unserer Kanzlei. Gerne klären wir für Sie die genauen Umstände ab und unterstützen Sie, die Konsequenzen eines miss-lungenen Dreiecksgeschäftes zu vermeiden.

3.2 Weitere Änderungen

Ab 1.1.2023 ist auch die grenzüberschreitende Beförderung von Personen mit der Eisenbahn wie bei der Schiff- und Luftfahrt für den österreichischen Streckenteil echt steuerbefreit (mit Vorsteuerabzug).

Anhebung der Umsatzgrenze für die Anwendung der land- und forstwirtschaftlichen Pauschalierung ab 2023 auf € 600.000 (bisher € 400.000).

Verlängerung der umsatzsteuerlichen Sonderbehandlung für COVID-19-Schutzmasken (Steuersatz: Null), Diagnostika und Impfstoff (Steuerbefreiung) bis 1. Juli 2023.